1

公司“质地”

1 天花板

天花板是指企业或行业的产品(或服务)趋于饱和、达到或接近供大于求的状态。

在进行投资之前,我们必须明确企业属于下列哪一种情况,并针对不同情况给出相应的投资策略。在判断上,既要重视行业前景,也必须关注企业素质。投资机会来自于具有垄断经营能力的企业低成本兼并劣势企业,扩大市场份额,降低产品生产和销售的边际成本,从而进一步构筑市场壁垒,获得产品的定价权。

如果兼并不能做到边际成本下降就不能算是好的投资标的。比如,国企在行政推动下的兼并做大,并非按照市场定价原则进行,因此其政治意义大于经济意义,此类国企不具备投资价值。 那些在行业萧条期末端仍有良好现金流,极具竞争能力的企业在大量同类企业纷纷陷入困境之时极具潜在的投资价值。判断行业拐点或需求拐点是关键,重点关注那些大型企业的并购机会,如国内四大钢铁公司。

产业升级创造新的需求,旧的天花板被解构,新的天花板尚未或正在形成。如汽车行业和通讯行业。这些行业通常已经比较成熟,其投资机会在于技术创新带来新需求。“创新”——会打破原有的行业平衡,创造出新的需求。关注新旧势力的平衡关系,代表新技术、新生产力的企业将脱颖而出,其产品和服务将逐步取代甚至完全取代旧的产品,如特斯拉电动车(TSLA)和苹果(AAPL)的创新对各自行业的冲击。

行业的天花板尚不明确的行业。这些行业要么处在新兴行业领域,需求正在形成,并且未来的市场容量难以估计,如新型节能材料;要么属于“快速消费”产品,如提高人类生活质量、延长人类寿命的医药产品和服务。

我们完全可以从公司和行业报道中,通过以上3点探讨深刻了解一家公司的行业地位和未来想象空间。

2 商业模式

商业模式是指企业提供哪些产品或服务,企业用什么途径或手段向谁收费来赚取商业利润。

研究商业模式的意义在于:是不是个好生意? 这样的生意能够持续多久? 如何阻止其他进入者?

这三个问题分别对应:商业模式、核心竞争力和商业壁垒。

商业模式,核心竞争力和壁垒三位一体构成公司未来投资价值:前者指企业的盈利模式,核心竞争力是指实现前者的能力,壁垒是通过努力构筑的阻止其他公司进入的代价。

通常来说,我们尽可能投资那些用一句话就能说明白商业模式的企业。商业模式进一步分析涉及企业所处的产业链的地位如何?处在产业链的上游、中游还是下游?整个产业链中有哪些不同的商业模式?关键的区别是什么?那些是最有定价权的企业?为什么?企业与客户的关系是否具备很强的粘性?等等,这些决定该商业模式能否成功。

3 企业的核心竞争力

商业模式谁都可以模仿。但是,成功者永远是少数。优秀的企业关键是具备构筑商业模式相应的核心竞争力。 核心竞争力的内容包含:股东结构,领军人物,团队,研发,专业性,业务管理模式,信息技术应用,财务策略,发展历史等等。

专一性:专一并不等同于“单一”,而是指企业在某一领域具有深度挖掘和扩展产品或服务的能力。专一性决定了企业的主攻方向和发展战略,坚持不懈必有成就。

创新能力:优秀的研发团队,已经获得的能够提供高标准产品和服务的先进的工艺、流程,或是发明专利,等等。纯粹的技术并不构成永久的核心竞争力。但是某一领域的技术壁垒(如专利技术)却能在一段时期内保持企业的领先优势。此外,技术优势会带来生 产效率以及生产成本的优势,有技术优势的企业就能够获得高于行业平均水平的回报。

管理者优势:企业的发展为投资者带来超额收益。企业的领导者及其管理团队的素质关系到企业的素质,关系到企业能走多远、能做多大,“投资要投人”正是这个含义。 在这一部分,重点要考察领导者和管理团队成员的背景,通过跟踪他们的言行(通过新闻、招股说明书或董事会报告)中获取企业的发展方向、行业战略、用人机制、激励措施等方面的信息。

我们需要判断他们的人品、格局和价值观,这些因素都会潜移默化地影响一个企业的前途,也间接地影响到投资者的回报率。在企业核心竞争力诸多条件中,对人的因素的考察极其重要。

4 经济护城河(市场壁垒)

护城河是一种比喻,通常用它来形容企业抵御竞争者的诸多保障措施。

上面所述的核心竞争力是护城河的重要组成部分,但不是全部,我们还可以通过如下几个条件来确认企业护城河的真假和深浅:

5 成长性

成长性侧重未来的成长,而不是过去,要从天花板理论着眼看远景。成长性需要定性、而无法精确地定量分析。

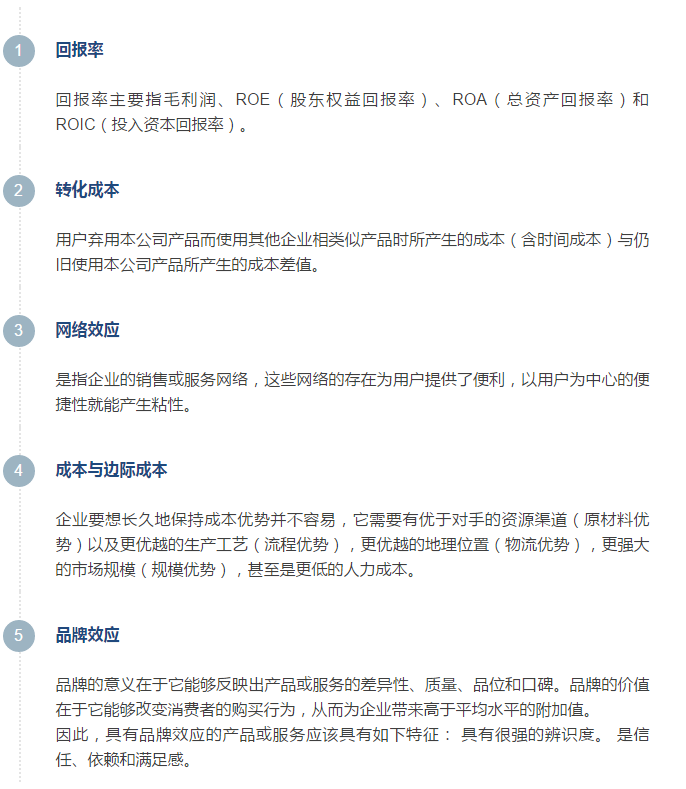

6 回报率水平

ROE(股东权益回报率,或净资产收益率)

ROA(总资产回报率)

ROIC(投入资本回报率)

7 安全性

2

估值

1 企业的商业模式决定了估值模式

重资产型企业(如传统制造业),以净资产估值方式为主,盈利估值方式为辅。

轻资产型企业(如服务业),以盈利估值方式为主,净资产估值方式为辅。

互联网企业,以用户数、点击数和市场份额为远景考量,以市销率为主。

新兴行业和高科技企业,以市场份额为远景考量,以市销率为主。

2 市值与企业价值

无论使用哪一种估值方法,市值都是一种最有效的参照物。

市值的意义不等同于股价的含义。

市值=股价×总股份数

市值被看做是市场投资者对企业价值的认可,侧重于相对的“量级”而非绝对值的高低。国际市场上通常以100亿美元市值作为优秀的成熟大型企业的量级标准,500亿美元市值则是一个国际化超大型企业的量级标准。而千亿市值则象征着企业至高无上的地位。 市值的意义在于量级比较,而非绝对值。

3 市值比较

同股同权的跨市场比价,同一家公司在不同市场上的市值比较。如:AH股比价。

同类企业市值比价,主营业务基本相同的企业比较。如三一重工与中联重科比较。

相似业务企业市值比价,主营业务有部分相同,须将业务拆分后做同类比较。如上海家化与联合利华比较。

4 企业价值

企业价值=市值+净负债

EV的绝对值参考意义不大,它通常与盈利指标组合,用来反映企业盈利、净负债与市值之间的关系。

5 估值方法

1、市值/净资产(P/B),市净率

考察净资产必须明确有无重大进出报表的项目。净资产要做剔除处理,以反映企业真实的经营性资产结构。市净率要在比较中才有意义,绝对值无意义。找出企业在相当长的时间段内的历史最低、最高和平均三档市净率区间。考察周期至少5年或一个完整经济周期。若是新上市企业,必须有至少3年的交易历史。找出同行业具有较长交易历史的企业做对比,明确三档市净率区间。

2、市值/净利润(P/E),市盈率

考察净利润必须明确有无重大进出报表的项目。净利润要做剔除处理,以反映企业真实的净利润。市盈率要在比较中才有意义,绝对值无意义。找出企业在相当长的时间段内的历史最低最高和平均三档市盈率区间。考察周期至少5年或一个完整经济周期。若是新上市企业,必须有至少3年的交易历史。找出同行业具有较长交易历史的企业做对比,明确三档市盈率区间。

3、市值/销售额(P/S),市销率

销售额须明确其主营构成,有无重大进出报表的项目。

找出企业在相当长的时间段内的历史最低最高和平均三档市销率区间。考察周期至少5年或一个完整经济周期。若是新上市企业,必须有至少3年的交易历史。找出同行业具有较长交易历史的企业做对比,明确三档市销率区间。

4、PEG

反映市盈率与净利润增长率之间的比值关系。

PEG=市盈率/净利润增长率

通常认为,该比值=1表示估值合理,比值>1则说明高估。

价值=年收益×(8.5+预期年增长率×2) 公式中的年收益为最近一年的收益,可以用每股收益TTM(最近十二个月的收益)代替,预期年增长率为未来3年的增长率。

假设,某企业每股收益TTM为0.3,预期未来三年的增长率为15%,则公司股价=0.3*(8.5+15*2)=11.55元。

该公式具有比较强的实战价值,计算结果须与其他估值指标结合,不可单独使用。

5、还有一种常用的估值方法——利率估值法。

6、以上方式均不可单独使用,至少应配合两种联合研判,其绝对值亦没有实战意义。

估值的重点是比较,尤其是相似企业的比较,跨行业亦没有意义。

3

安全边际

1,利率水平体现了市场融资成本,也是衡量市场资金面的有效指标。

2,利率双轨制。由于制度原因,我国的利率尚未完全市场化,因此存在官方利率和民间利率的并行存在的状况。

官方利率(银行利率)并不能完全反应市场的真实融资成本和资金供需关系。

3,一年期银行定期存款利率(当前为3%),被认为是中短期无风险收益的参考标准,其倒数代表了当前市场静态市盈率,即:1/0.03=33.33。

当股票市场综合市盈率低于此数值则表示投资于股票市场能够获得更高的收益。

4,上海银行间拆放利率(Shanghai Interbank Offered Rate,简称Shibor)与国债回购利率(Repurchaserate),这两个利率比较真实地反映了市场资金面的波动,具有较强的实战参考意义。

因此这两个利率指标通常被视作短期无风险收益率的参考标准。他们的倒数反映了市场的动态市盈率范围。

5,银行的理财产品收益率也是一个非常好的市场无风险收益率的参考标准。

6,上述各种市场利率的综合值,体现了市场整体资金的安全边际,它直接或间接地影响着投资人的风险偏好。

2 利率估值法

1 利率估值法,市场的安全边际

收益率=收益/买入价格 “买入价格决定收益率”。

把上面的计算公式转换一下,买入价格=收益/收益率。这个方程式告诉投资人这样一个事实:假设一家公司的收益是每股0.3元,要获得相当于市场无风险收益的水平(假设为4%),那么,买入股票的价格必须低于7.5元(买入价格=0.3/0.04=7.5)。

换而言之,当股价低于7.5元时,投资者就能够获得高于市场利率的收益。7.5元这个计算结果可以被认为是该股票的安全边际值。

2 多重利率估值法

把一年期银行存款利率、长期Shibor利率、国债回购利率、银行理财利率分别代入公式,便可得出一个相对合理的无风险收益率区间。这个区间代表了市场的安全边际范围,数值的高低直接影响投资者的资产配置策略,也间接地影响了市场整体资金的去向。

3 折扣和溢价

估值须根据具体的行业和企业特性来确定,市盈率、市净率、市销率,还是格雷厄姆估值法或利率估值法,无论哪一种估值方法,根据“买入价格决定收益率”原理,买入价格越低,则未来收益率就越高。